Необходимые документы для осуществления ПВУ

Можно выделить два перечня документов, которые может запросить страховщик: обязательный и необязательный.

В обязательный комплект документов, которые страховая запросит без каких-либо сомнений, входит:

- извещение о ДТП;

- заявление;

- Копия протокола от сотрудника ГИБДД в установленной форме (или составленный на месте ДТП Евпропротокол);

- копии документов, на основании которых потерпевший владеет повреждённым транспортным средством;

- доверенность в случае, если интересы пострадавшего представляет иное лицо;

- квитанции об оплате расходов, понесённых в результате ДТП (услуги по эвакуации и хранению повреждённого автомобиля, а также иные затраты).

Дополнительно, при прямом возмещении убытков по ОСАГО в 2023 году, страховая компания может попросить у клиента следующие документы (по обстоятельствам и при необходимости):

- копия полиса ОСАГО от заявителя;

- реквизиты банковского счёта, на который будет произведена оплата (если пострадавший выбрал безналичный метод получения средств);

- копия водительского удостоверения;

- копия паспорта.

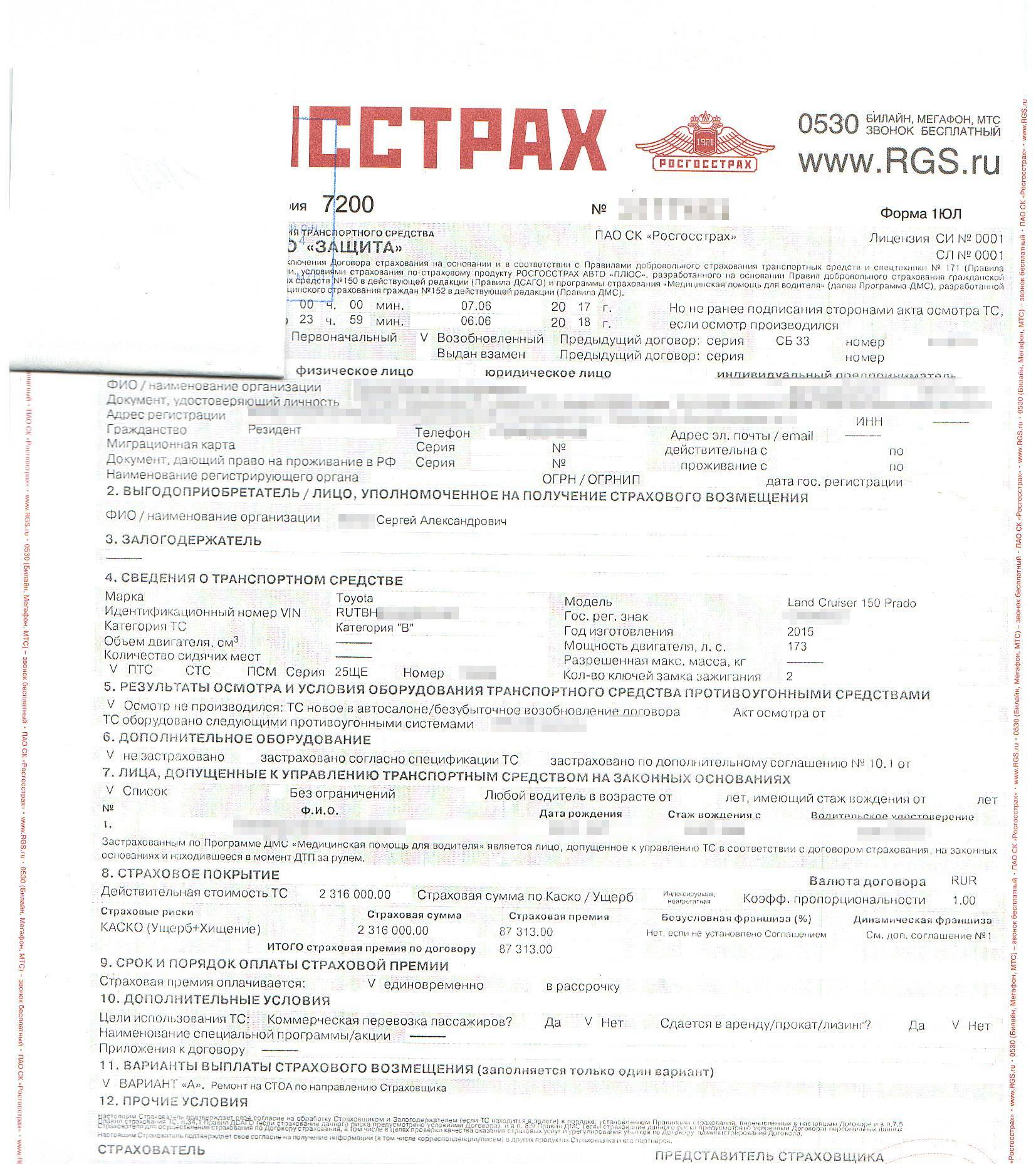

Документы для выплаты по ДСАГО

Оба автовладельца, которые стали участниками ДТП, должны обратиться в страховую компанию с пакетом документов для предоставления возмещения. Перечень документов для потерпевшей и виновной стороны различается.

Водитель, по вине которого произошло ДТП, предоставляет копии следующих документов:

- документ, удостоверяющий личность;

- ПТС или доверенность, подтверждающее право управления автомобилем;

- при наличии: протокол, постановление и справка о медицинском освидетельствовании.

- справка о ДТП.

Потерпевшая сторона, которая получает компенсацию за полученный ущерб, должна подать заявление и банковские реквизиты для получения выплаты, а также предоставить:

- паспорт;

- документы по ДТП: извещение, подтверждение участия водителя в ДТП и копии документов, которые были предоставлены ему от ГИБДД.

- ПТС или свидетельство о регистрации автомобиля.

После получения необходимых документов страховая компания рассматривает заявления и обстоятельства дела. Если ситуация признана страховым случаем, фирма обеспечивает выплату по причинённому ущербу. Срок рассмотрения документов у разных страховых организаций может отличаться. Он фиксируется в договоре по страховому полису ДСАГО. Как правило, страховые компании производят выплаты в срок до 20-30 дней после обращения.

Каско или Осаго что выбрать?

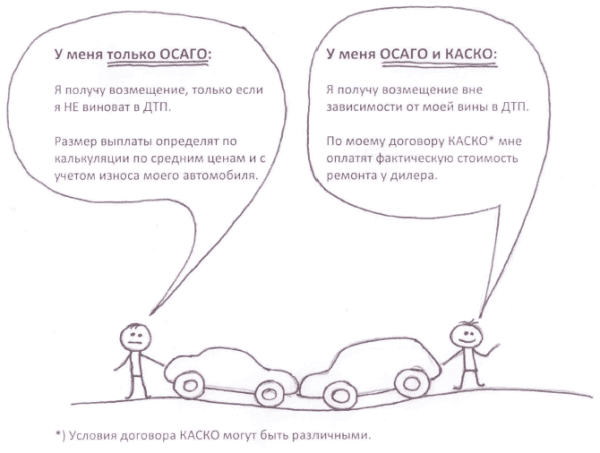

Польза от ОСАГО следующая:

- Если в соответствии со справкой от сотрудников ГИБДД вы являетесь пострадавшей стороной в аварии, то можете обратиться к своему страховщику с требованием о возмещении причиненного ущерба. Это требование будет удовлетворено;

- Если вы – виновник аварии, то страховщик обязан покрыть все расходы (не превышающие 400 000 рублей) пострадавшей стороне, если соблюдены все требования.

Нельзя не отметить термин «регрессное требование». Он подразумевает, что компания может подать на виновника аварии в суд, чтобы он возместил понесенные убытки, которые появились после выплаты компенсации пострадавшей стороне. С исковым заявлением страховщик может обратиться при определённых обстоятельствах: скрытие с места аварии, игнорирование законных требований страховщика, состояние алкогольного опьянения во время аварии и т.д.

Какой вид страхования ОСАГО

Если обязательное страхование отменить нельзя, то добровольное оформляется исключительно по желанию автовладельца. Однако именно последние помогают значительно увеличить размеры компенсаций и расширить сферы действия полиса.

Стоят такие полисы (КАСКО, ДСАГО) дороже. Решение, какой вид страховки ОСАГО выбрать зависит от класса и стоимости авто, место его хранения (подземный гараж, паркинг на закрытой придомовой территории, на стоянке, возле дома).

Внутри системы страхования ОСАГО существуют подвиды страховых программ для разных случаев. Территория определяет повышающие коэффициенты, где используется транспорт. При поездке в другой город коэффициент изменяется. Добровольные виды страхования дороже, но обеспечивают покрытие большего числа происшествий с машиной.

Стоимость обязательного полиса зависит от нескольких факторов:

- Базовый тариф;

- Длительность периода страхования;

- История автовладельца (количество и частота ДТП);

- Понижающие и повышающие коэффициенты.

Для физических и юридических лиц стоимость полиса различается. В один полис допускается включить несколько лиц, которые смогут находиться за рулем автомобиля. Это повысит стоимость полиса, но для некоторых фирм и ИП является непременным условием. Ответственность водителя грузового или специального транспорта также должна быть застрахована.

Варианты страхования

Итак, застраховать транспортное средство нужно в обязательной форме под ОСАГО и в дополнительной под КАСКО. В чём разница, и какие преимущества?

ОСАГО

Обязательный полис страхования, который действует на территории Российской Федерации. Данный полис покрывает все возможные риски, причиняющие ущерб имуществу или же здоровью (жизни) участников ДТП – третьих лиц. То есть, другими словами, объектом, за который несёт свою ответственность полис ОСАГО не сам владелец, а его жертвы (пострадавшие от его действий). Страховой полис ОСАГО возместит убытки за следующие действия:

- От полной “смерти” до минимальных повреждений имущества.

- Любой вред здоровью и жизни третьих лиц.

- Наличие медицинских чеков на лечение пострадавших.

- Дополнительные расходы на закупку лечебных средств для пострадавших.

- Временная оплата из-за нетрудоспособности.

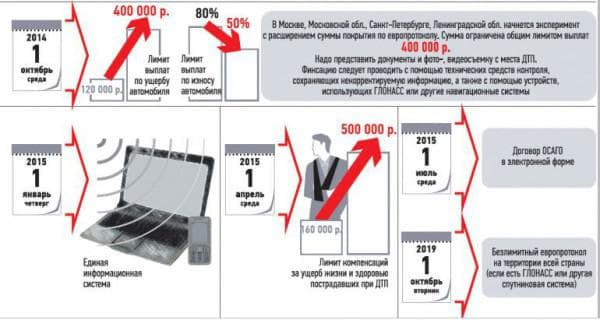

Изменения в ОСАГО с 1 апреля 2015 года

Изменения в ОСАГО с 1 апреля 2015 года

Таким образом, полис ОСАГО покрывает следующие моменты: угрозу жизни (здоровью) и угрозу имуществу. На каждый из этих моментов наложен лимит, после превышения которого, виновник далее за собственные средства выплачивает нанесённый урон. В этой ситуации также можно приобрести дополнительный полис ДСАГО, который покроет расходы, которые превысили лимит ОСАГО. Также рекомендуем ознакомиться с нашей статьёй которая подскажет где лучше оформить ОСАГО.

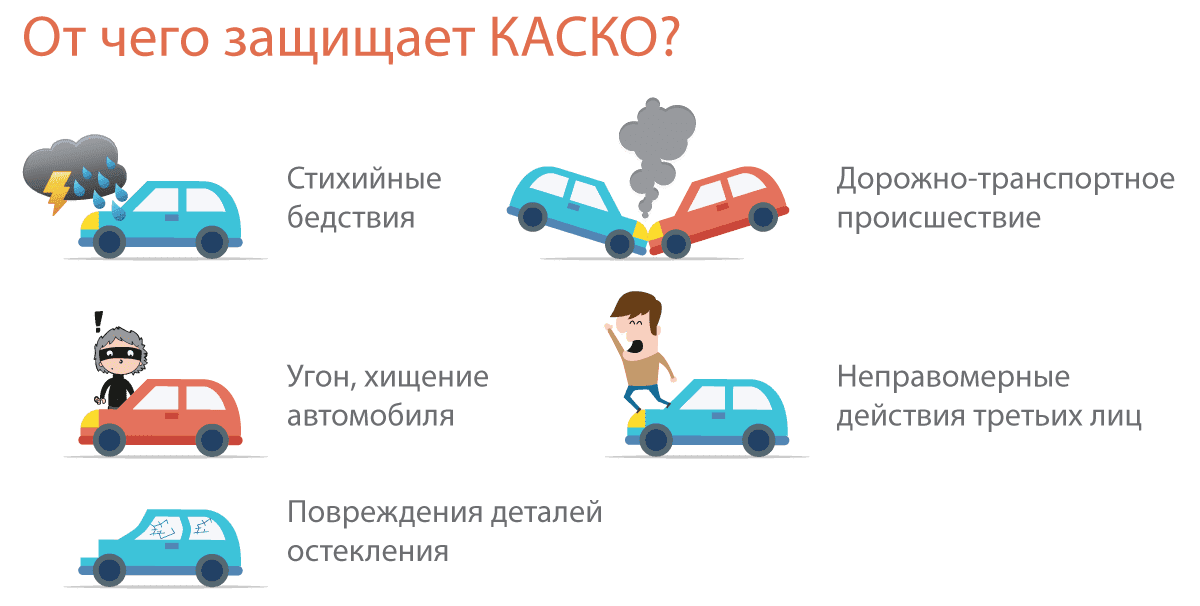

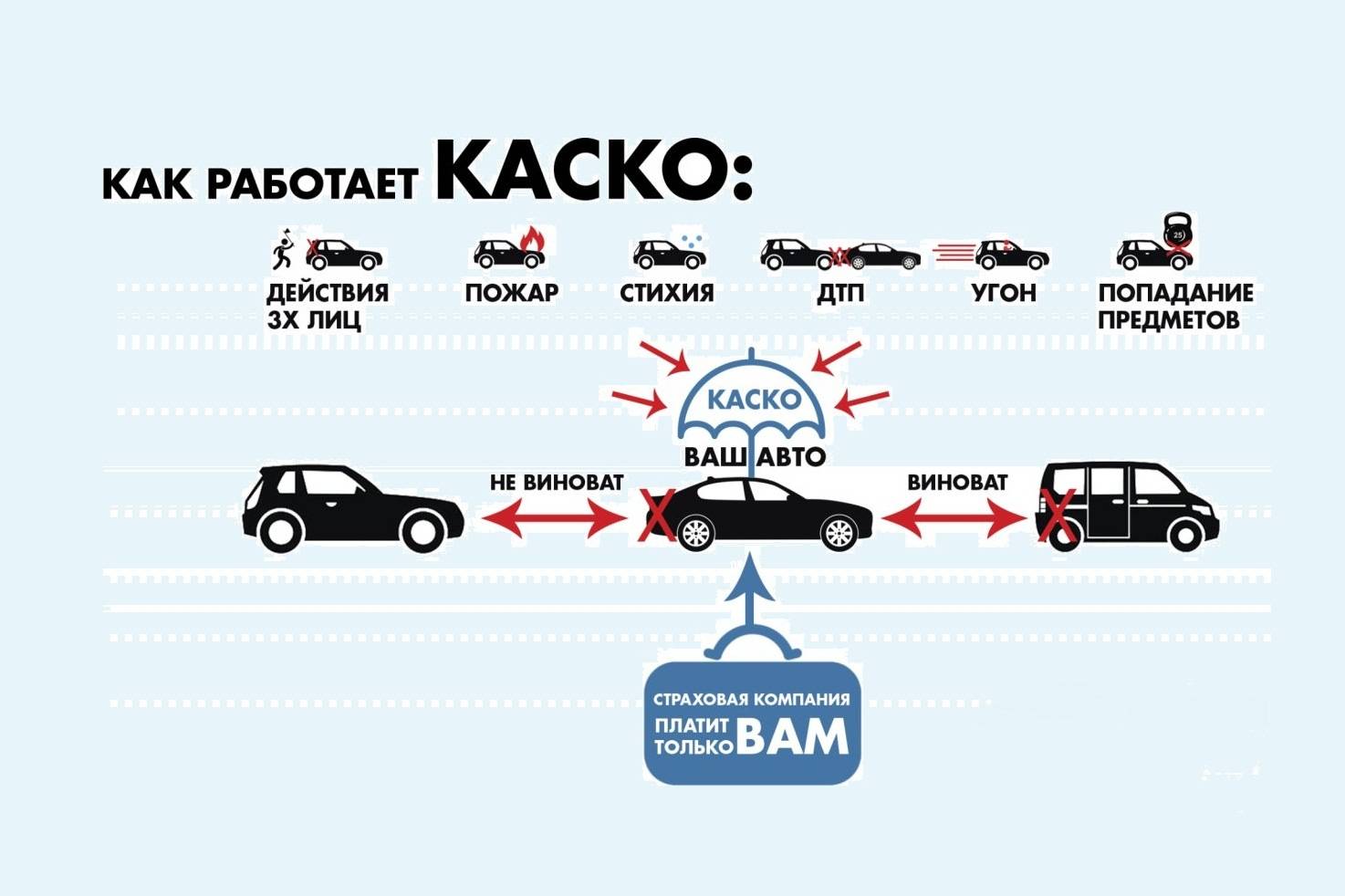

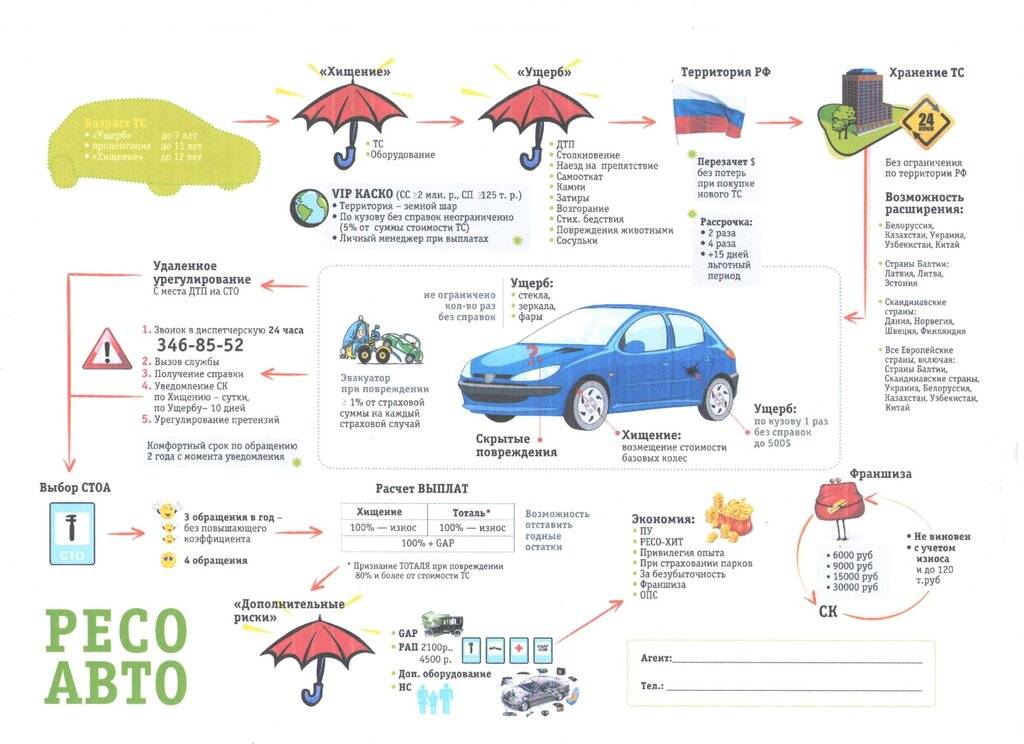

КАСКО

Автокаско – это дополнительный полис, который может оформить каждый желающий. Оформить полис можно добровольно. Данный полис объединяет в себе страхование автомобиля при угоне, а также его повреждении и кражи. Более того полис КАСКО распространяет ответственность на некоторое оборудование, которое расположено в ТС. Объектом страхования в КАСКО в отличии от ОСАГО является имущество и страхование жизни.

Вида полисов КАСКО

Вида полисов КАСКО

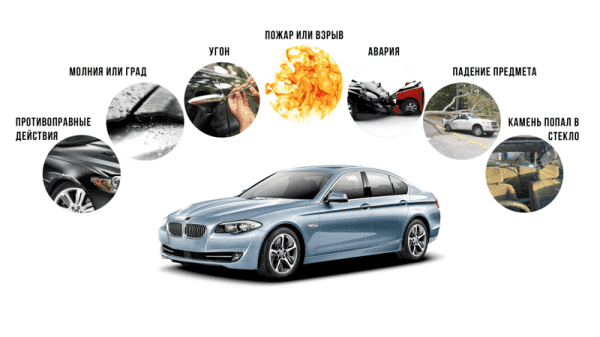

Страховой полис КАСКО берет на себя ответственность за следующий ущерб:

- Повреждения, которые были получены в ситуации дорожно-транспортного происшествия.

- Попадание любых предметов (например, камней), которые нанесли вред автомобилю.

- Кража, а также угон транспортного средства.

- Кража оборудования (отдельных частей) автомобиля.

- Нанесённый ущерб при попытке овладения (незаконно) автомобилем.

- Форсмажорные обстоятельства такие, как стихийное бедствие.

- Самовозгорание технического средства.

- Попытки вандализма.

Риски покрываемые КАСКО

Риски покрываемые КАСКО

Возможно заключение полного договора страхования КАСКО, а можно «по риску ущерба». Второй вариант значительно дешевле вам обойдётся, но список рисков, которые предлагает неполное КАСКО нужно внимательно изучить так, как в это список не входит, например, угон автомобиля.

Страхование КАСКО

Страхование КАСКО

Итак, подведём небольшой итог. Полис ОСАГО – это обязательный страховой полис, которого не избежать. Но получив полис ОСАГО, он не убережет вас от полного ущерба так, как выплатит средства только третьим лицам. Поэтому, если вы имеете возможность застраховать себя еще под полис КАСКО, то страхуйте, таким образом, вы обезопасите себя от полного ущерба. Кроме того за отсутствие полиса ОСАГО предусмотрены штрафы.

КАСКО или ОСАГО

КАСКО или ОСАГО

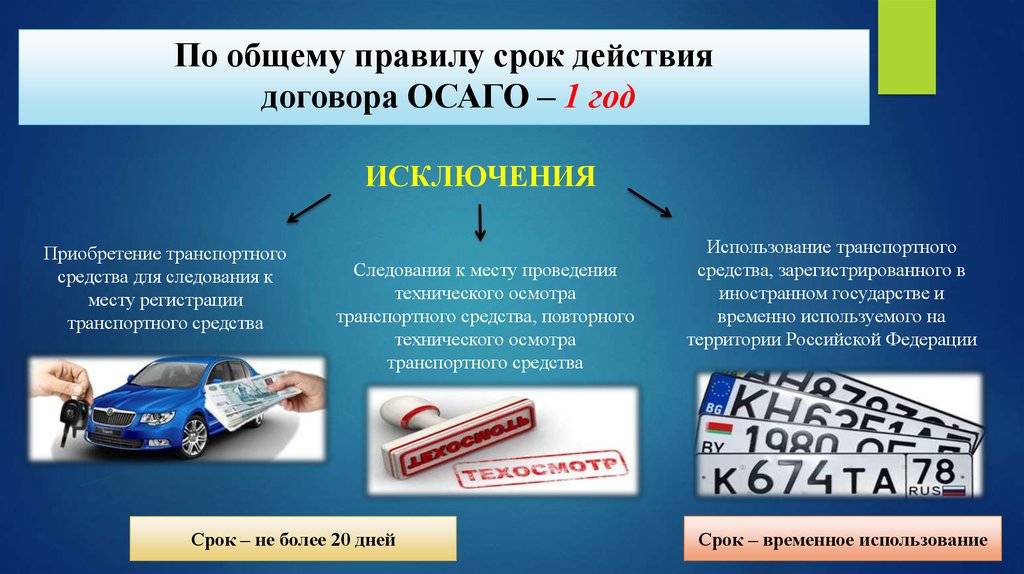

Что такое ОСАГО?

ОСАГО – это обязательное страхование автогражданской ответственности. Уже из его названия понятно, что данный вид страхования следует обязательно оформлять всем владельцам транспортных средств в нашей стране. Поскольку такое требование установлено законодательством.

Без соответствующего полиса водитель не имеет права выводить автомобиль на дорогу. В случае его отсутствия или нарушения условий управления нарушитель будет наказан денежным штрафом в размере 800 или 500 рублей. Основные правила применения ОСАГО, связанная с ними терминология, методики расчета страховых выплат определяются в тексте закона 40-ФЗ.

Для чего требуется страхование автомобиля

Страхование транспортного средства входит в перечень условий, выполнение которых считается обязанностью каждого автовладельца. Наличие полиса гарантирует защиту интересов собственника машины в случае непредвиденных обстоятельств, например, ДТП. Если говорить более широко, то страховка являет собой гарантию в плане того, что человек не понесет никаких убытков в случае аварии или иного происшествия.

Страхованием средств передвижения занимаются фирмы, обладающие лицензией и разрешением на такого рода деятельность. Процесс оформления полиса, будь то обязательная его форма или же добровольный вариант, осуществляется при соблюдении ряда критериев. При этом страховые компании постоянно расширяют перечень предложений для автовладельцев в целях создания для клиентов наиболее выгодных условий.

Как действовать при ДТП

- Если никто из людей не пострадал, а у обоих водителей есть ОСАГО, можно не вызывать ГИБДД, а оформить все по европротоколу прямо на месте.

- Если пострадал кто-то из участников аварии или у кого-то из водителей есть претензии и он не хочет компенсировать ущерб, нужно вызывать ГИБДД и позвонить в страховую компанию: там объяснят, как действовать дальше.

- В течение 5 дней после аварии нужно подать в страховую заявление о возмещении ущерба и приложить к нему: все документы на ТС, протокол о ДТП, фото- и видеосъемку с места ДТП, письменные показания свидетелей, реквизиты для выплаты.

- После подачи заявления в течение 5 дней нужно предоставить машину страховой компании для осмотра.

- После этого вам должны выплатить компенсацию в течение 20 рабочих дней. Иначе страховщик обязан заплатить по 1% за каждый день просрочки.

- Если у вашего страховщика отозвали лицензию, за компенсацией можно обратиться в РСА.

Как разводят автолюбителей с ремонтом?

Итак, Вы становитесь потерпевшей (возможно, частично потерпевшей) стороной в ДТП и приходите с документами в страховую компанию либо отсылаете их почтой. В результате страховая даёт Вам направление на ремонт. Ситуация стандартная на 2023 год, потому как сегодня почти все страховые уже успели заключить договоры с партнёрами-сервисами.

Развод №1: “Извольте доплатить!”

Вы берёте направление на ремонт с гордостью за Родину — точнее, большой шаг к цивилизованности государства за счёт того, что Вам теперь не стоит беспокоиться, что страховая не доплатит в случае выплаты по ОСАГО деньгами, ведь вместо этого Вам сразу отремонтируют машину!

С данным направлением Вы приезжаете в автосервис, и… Вас встречают расчётом суммы для доплаты за ремонт. Как, какая ещё доплата, ведь за всё должен платить страховщик, а водитель уже заплатил за полис ОСАГО когда-то!!! Но нет. Практика повсеместна. Но главное заключается в том, что само законодательство даёт такую возможность.

Важно!

Не получили ответа на ваш вопрос? Для вас работают наши юристы-эксперты

- Только практикующие и опытные автоюристы в сфере обжалования постановлений, ОСАГО и ДТП.

- Анонимно

- Бесплатно

Позвоните по бесплатному номеру телефона 8 (800) 555-93-08 или

Дело в том, Федеральный закон “Об ОСАГО” — это главный нормативный акт, регулирующий отношения между страховщиком и страхователем. Этот закон позволяет страховым компаниям производить калькуляцию возмещения с учётом износа, но не более 50%. Так, если Вашему автомобилю более 5 лет от роду (от даты покупки), то износ составит все 50%. Нужно отметить, что это всё с учётом и без того заниженной стоимости запчастей по базе, по которой производится такая калькуляция.

Но справедливости ради следует отметить, что износ учитывается только на запчасти и кузовные элементы, а работа считается без износа.

Статья 12, пункт 17:

Статья 19, абзац 2:

При приёме машины Вы также вправе предъявить претензии по качеству — делать это нужно к страховой компании, а не сервису.

Вас также заинтересует:

- Как страховая рассчитывает размер выплаты по ОСАГО: на дату ДТП или дату обращения за возмещением?

- Какие выплаты можно получить по ОСАГО после ДТП?

- Взыскание выплаты без износа по ОСАГО с виновника — законно ли и что делать?

Развод №2: Договор цессии

Ещё один распространённый и уже более хитрый развод автовладельцев. Но попасться на него рискуют только те, кто не очень внимательно читает то, что подписывает.

Вы аналогично предыдущей ситуации приезжаете в сервис, где Вам подсовывают бумаги на подпись. “Вот акт приёмки автомобиля, вот подписанное направление на ремонт, а вот договор ремонта…” — говорят представители сервиса…

“Стоп! Какой ещё договор ремонта?!” — скажут подкованные автолюбители. На самом деле, договора нет — есть возмещение вреда. Отношения между Вами и автосервисом не договорные, согласно Гражданскому кодексу. Это у страховой с ним договорные.

По факту же под хитрым договором Вам предлагается заключить договор цессии. Цессия — это переуступка права требования. В данном случае права требования возмещения от страховой.

Нам понятно, что Вам на этом этапе ничего не понятно. Потому-то мы прозвали такой развод более хитрым.

Суть в том, что Вы, подписывая договор цессии, продаёте организации-автосервису своё право требования у страховой компании. За что продаёте. А как раз за восстановительный ремонт. Подвох здесь в том, что после этого, если не читать договор внимательно, Вам могут отремонтировать машину некачественно — б/у запчастями, например, или договор не будет предусматривать покраску кузовных элементов.

Решение здесь тоже простое — теперь Вы вооружены, и, даже если решитесь что-то подписать переде ремонтом, то будете знать, что любые документы со словом “цессия” строго под табу для Вашей руки с ручкой. В целом же нет ничего, что законодательно обязывало бы Вас подписывать вообще любой документ на этапе сдачи автомобиля в сервис.

Теперь перейдём к основным постулатам, регламентирующим правила восстановительного ремонта автомобилей законом об ОСАГО.

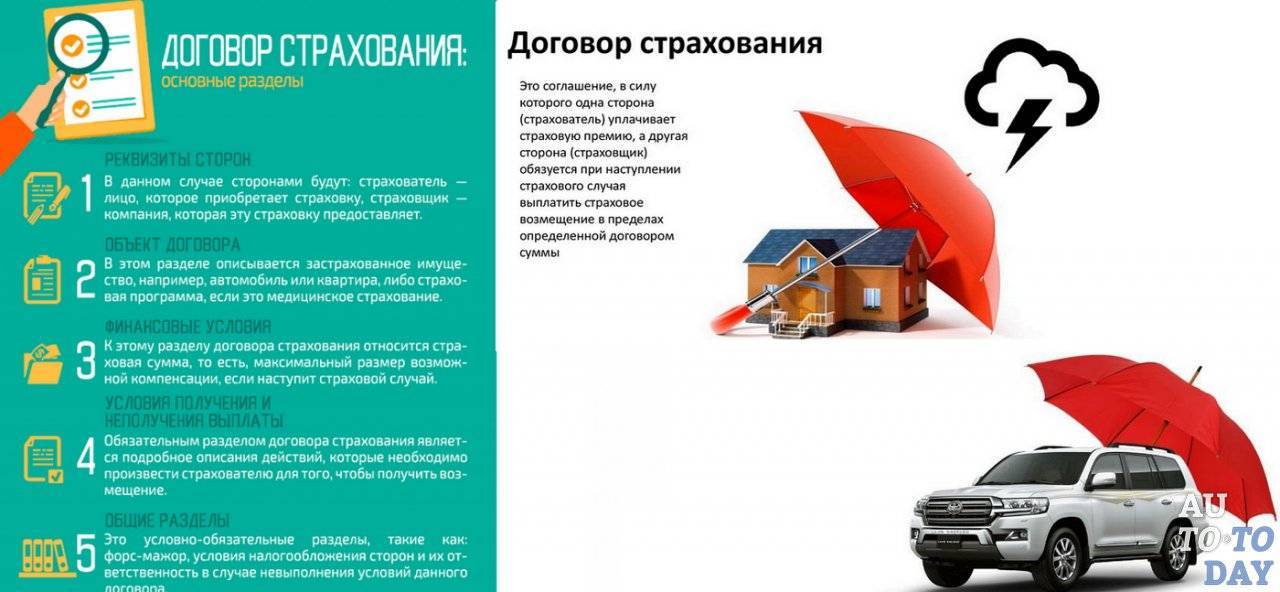

Правила страхования и условия

Застраховать по такому полису можно любой автомобиль. Для этого потребуется посетить страховщика с пакетом необходимых документов и подписать договор. Страхование бывает полным или частичным. Разница в размере списка случаев, когда владельцу машины полагается выплата. Приобретая полный полис, человек защищает свой автомобиль на 100%. Но иногда целесообразнее предпочесть частичную страховку, включающую только наиболее вероятные риски.

В перечне страховых случаев присутствуют:

- различный ущерб при ДТП;

- возгорание или взрыв;

- несчастный случай;

- воздействие стихийных явлений;

- действия животных;

- хулиганство, вандализм, хищение.

Если автовладелец потеряет полис, то есть вероятность получения отказа при наступлении страхового случая. Также не получить выплаты рискуют те, чей агент обанкротился или признал договор недействительным. Злостные нарушения ПДД тоже влияют на решение страховой фирмы о назначении выплат. Зачастую нарушителям не выплачивают деньги, о чем дополнительно прописывают в договоре.

Что и как выбрать

Итак, какой же вид страхования автомобиля выбрать рядовому автовладельцу? Ваш выбор в первую очередь должен зависеть от того, каким именно автомобилем вы владеете. Естественно, что застраховать по КАСКО 10-12-летний ВАЗ, или иномарку аналогичного возраста, будет стоить очень дорого относительно стоимости самого автомобиля, так как страховая компания закладывает в стоимость страховки все возможные риски повреждения автомобиля, в том числе и его возраст, и техническое состояние. А вот оформить в дополнение к обязательному ОСАГО еще и ДСАГО, чтобы наверняка гарантировать себе полную компенсацию затрат (если ваша машина не подлежит восстановлению) очень даже оправдано.

В то же время, если вы покупаете новую машину, особенно иностранного производства, дорогостоящую, то без полиса КАСКО вы будете чувствовать себя на дороге очень неуверенно. Даже небольшие повреждения, скорее всего, приведут к значительным материальным затратам, которые практически наверняка не будут покрыты возможностями ОСАГО.

Большинство банков, предоставляющих кредиты на покупку автомобиля, закладывает требование об оформлении полиса КАСКО как обязательное условие для выдачи кредита, так как в случае аварии автомобиль резко теряет в цене. Кроме этого, нужно отметить, что полис КАСКО освобождает автовладельца от необходимости экономить на ремонте, искать самые дешевые, и далеко не всегда самые качественные, варианты ремонта, так как страховка КАСКО полностью компенсирует все затраты на восстановление автомобиля на профессиональном официальном сервисе. Поэтому даже если вы приобретаете новый автомобиль не в кредит, а за собственные средства, то как минимум, первые 3 года полис КАСКО для вас просто необходим, несмотря на свою дороговизну.Зеленый картон – обязательное условие для выезда за границу на автомобиле. Эту страховку спрашивают при въезде в любое иностранное государство, поэтому оформлять полис вам придется в любом случае. Ну а страхование от несчастных случаев – личное дело каждого. Здесь нельзя заранее предсказать вероятность аварии и степень возможных повреждений ясно лишь, что в такой ситуации могут оказаться даже самые опытные водители

Поэтому, конечно, застраховаться для обеспечения качественного лечения и дополнительной финансовой поддержки в реабилитационный период оправдано.

Что касается вопроса поиска наиболее подходящей страховой компании, то здесь вам также может помочь сеть интернет – обратитесь к отзывам других автовладельцев о страховании в той или иной компании и обратите внимание на проблемы, с которыми клиентам этих компаний пришлось столкнуться при получении страховки. Чем меньше будет негативных отзывов – тем больше вероятность добросовестной работы страховой компании, своевременных и корректных выплат на ремонт автомобиля

Ну и конечно же, предпочтение стоит отдавать крупным компаниям, обладающим достаточными средствами и возможностями для проведения профессиональной экспертизы и своевременного перечисления денежных средств на ваш счет.

Таким образом, страхование автомобиля – обязательное условие для его эксплуатации, причем не только с точки зрения действующего законодательства, но также и с точки зрения здравого смысла. Не жалейте средств на страховку, и в случае непредвиденных ситуаций, аварии или повреждения вашего автомобиля, его ремонт не будет для вас проблемой. Желаем вам удачи на дорогах, и пусть ваша страховка никогда вам не пригодится!

И в заключении, можно поглядеть несколько видео об основных видах страхования автомобиля. Возможно, кому то удобнее такой способ восприятия информации:)))

https://youtube.com/watch?v=27CvCVa4e2I

Частые вопросы

Может ли водитель самостоятельно выбрать СТО?

Нет — выбрать СТО можно только из списка партнеров страховщика. Для этого нужно изучить перечень сервисов, с которыми сотрудничает страховая компания.

Можно ли получить денежную выплату вместо ремонта?

В большинстве случаев ремонт по ОСАГО является приоритетным для всех договоров с 28 апреля 2021 года. Только в некоторых случаях пострадавший сможет гарантированно рассчитывать на выплату:

- Если стоимость ремонта превышает 400 000 рублей (в случае оформления по справке из ДТП)

- Если стоимость ремонта превышает более 50 000 рублей (в случае оформления по европротоколу)

- Если потерпевший получил травмы средней тяжести или тяжкие

- Если СТО не соответствует требованиям закона

- Если автомобиль был признан полностью уничтоженным

- Если потерпевший является инвалидом

Что делать, если СТО отказывается принимать автомобиль?

В этом случае вы можете сменить станцию техобслуживания на другую из списка партнеров или потребовать денежной компенсации.

В какой срок выплачивается страховка по ОСАГО в 2023 году

Чтобы лица, которым полагается компенсация, могли без задержек решать свои проблемы, начисления осуществляются строго по регламенту. Срок выплаты по ОСАГО при ДТП по закону устанавливается п. 21 ст. 12 Закона №40-ФЗ, и составляет 20 календарных дней (за исключением нерабочих праздничных дней). Он может достигать 30 дней, если ремонт транспортного средства проходит в организации, с которой у страховой компании нет договора на оказание такого рода услуг (п. 15.3 этой же статьи).

Законодательно установлен также и срок сообщения по ДТП в страховую компанию по ОСАГО. он определяется договором страхования (ст. 11), а если ДТП оформляется по Европротоколу, то составляет 5 рабочих дней. При пропуске срока, когда нет уважительных причин, страховая компания вправе отказать в выплате.

Иные выгодоприобретатели могут обратиться в страховую компанию в течение 15 календарных дней после принятия первого заявления.

Как получить выплаты по страховому полису?

В отличие от страховки ОСАГО, по КАСКО законодательно не предусмотрено лимита в выплатах. Он отдельной строкой и индивидуально прописывается в условиях каждого полиса – о максимальной сумме возмещения клиент договаривается с сотрудниками страховой в момент заключения договора (от этого во многом и зависит стоимость полиса).

Сотрудникам, по условиям страхования, необходимо сдать следующие документы:

- заявление (образец);

- справка от ГИБДД по форме 154;

- регистрационные документы на транспортное средство;

- протокол об административном правонарушении (составляется инспекторами ДПС);

- постановление по делу об административном правонарушении;

- водительские права;

- паспорт РФ.

По условиям страхования, сотрудники компании имеют право потребовать предоставления дополнительных документов, если необходимо. Страховщики отказывают в выплатах и ремонте, если водитель в момент ДТП находился в состоянии опьянения.

Также отказ будет выставлен в следующих случаях:

- управление автомобилем лицом, которое не записано в полис;

- серьезное нарушение ПДД;

- наличие просроченной страховки КАСКО.

Сроки получения выплат и проведения бесплатных ремонтных работ варьируются в серьезных пределах. Все зависит от сезонности, загруженности конкретной компании. Период начисления компенсации в ситуации с КАСКО никак не регламентирован законодательно. Поэтому сроки практически всегда отдельно прописываются в полисе и условиях страхования.

Правила возмещения ущерба по страховке

При наступлении страхового случая каждая из компаний может использовать свой юридический механизм. Причем функционирование системы расчета и выплаты компенсации во многом зависит от вида полиса. По правилам обязательного страхования гражданской ответственности ТС, определенным в Федеральном законе, не исключается возможность корректировки размера страховой премии. Однако сама сумма взноса строго фиксируется государством. Коэффициенты не могут устанавливаться страховой компанией. Какие-либо изменения в законодательстве относительно тарифов страхования не могут затрагивать лиц, имеющих на тот момент заключенный договор. Причем это касается суммы, прописанной в соглашении, и правил возмещения убытков.

Цена страхового полиса ОСАГО не зависит от стоимости ТС, возраста водителя или других второстепенных факторов, которые играют роль при добровольном страховании. Фиксируется и сумма выплат. Например, размер компенсации для одного пострадавшего будет отличаться от величины страховой премии при наличии нескольких потерпевших.

Правилами комбинированного страхования, например, КАСКО + страхование несчастного случая, предусматривается материальное возмещение при хищении имущества. Претендовать на получение компенсации страхователь может и в случае повреждения транспортного средства третьими лицами, животными, а также при краже отдельных деталей, запчастей. Так, например, компания вернет владельцу авто деньги за украденные колеса, если этот случай прописан в договоре. Но, исходя из отзывов, страховщики неохотно соглашаются покрывать подобные убытки, ссылаясь на отсутствие в соглашении пункта о возмещении ущерба от хищения дополнительного оборудования. Интересно, что размер компенсации не может превышать стоимость застрахованного ТС, при этом премия, выделяемая на возмещение дополнительного оборудования, устанавливается отдельно для каждого предмета.

Немного иначе обстоит дело с добровольным страхованием. Здесь страховщики имеют минимум ограничений, а потому цены полисов и размер регулярных взносов назначаются на их усмотрение. Для расчета стоимости страхования имеет значение несколько факторов, которые не играют никакой роли при покупке ОСАГО – стаж вождения, возраст и количество водителей, допущенных к управлению, вероятность кражи конкретной модели авто (учитывается официальная статистика угонов) и др. К тому же страховщики оставляют за собой право отказать лицу, обратившемуся за получением услуг, например, по причине неподходящего возраста автомобиля.

Правила получения возмещения по КАСКО во многом зависят от страхового случая. Так, например, по договору о защите рисков при хищении автомобиля страховка не покроет ущерб, возникший из-за ДТП. Популярной услугой является и так называемая техническая помощь, которая предусматривает возмещение убытков в случае поломки деталей или внутренних систем ТС. Исключением чаще всего является аудио- и видеоаппаратура, телевизионные и цифровые гаджеты. Причем речь идет исключительно о естественном износе деталей. Компания откажется возмещать ущерб, если причиной прекращения работы узла автомобиля послужило его механическое повреждение при дорожно-транспортной аварии.

Как получить выплату по расширенному ОСАГО?

Выплата по ДСАГО осуществляется в соответствии с правилами, которые приняты по ОСАГО. Для этого используется тот же пакет документации от пострадавшего, который в большинстве случаев должен обращаться к своему страховщику:

- Удостоверение личности (гражданский паспорт или иной документ, который может его заменить) или его заверенная копия;

- Страховой полис ОСАГО;

- Договор ДСАГО;

- Автомобильная документация на поврежденное ТС (СТС и ПТС);

- Заявление на страховое возмещение (на имя своего страховщика);

- Извещение страховщика о страховом случае (по стандартной форме);

- Документация с места происшествия (справка о ДТП 154-Ф, копии необходимых дополнительных документов – постановление или определение об отказе по админнарушению, протокол осмотра, акт освидетельствования и т. п.);

- Копия ОСАГО виновника происшествия (или основные данные его полиса);

- Доверенность на представление интересов (при необходимости);

- Финансовые реквизиты потерпевшего для перечисления возмещения (при безналичной выплате.

Процедура применяется также стандартная:

- Страховщик ставится в известность о происшествии;

- Собираются необходимые документы;

- В положенные срок подается заявление, извещение и остальной пакет документации, авто предоставляется на осмотр;

- При необходимости назначается независимая экспертиза от страховщика;

- Получается страховая выплата;

- При несогласии с суммой выплаты она оспаривается по очередности в претензионном или судебном порядке.

Важно: при необходимости ДСАГО, как и ОСАГО можно расторгнуть досрочно (например, при продаже ТС) и получить остаток уплаченной суммы за неиспользованный период

Что делать при страховом случае

О произошедшем извещается агент, которому направляются бумаги и заявление. СК организовывает экспертизу с определением цены работ. Если есть возможность авто направляется на ремонт. Если нет и существует вред здоровью, то предусмотрена денежная компенсация.

Владелец страховки предоставляет: скан паспорта, полиса, ПТС, справку об аварии, протокол о правонарушении и медицинском освидетельствовании (если было).

Потерпевший подает заявление, скан удостоверения личности, подтверждение участия в ДТП, регистрационные документы на ТС, бумаги выданные ГИБДД, банковские реквизиты.

Нюансы

Присутствует ряд ограничений на оформление добровольного расширенного страхования ОСАГО. Отказать в предоставлении услуги могут на следующих основаниях:

- Пакет документов не соответствует требованиям. Недочеты могут касаться бумаг, предоставленных на автомобиль или водителя.

- Возраст. Иногда устанавливается возрастной ценз. Он составляет 21 год для мужчин и 22 для женщин.

- Эксплуатация машины. Страховщик может отказать в предоставлении услуги на прокатные, лизинговые, курьерские автомобили или машины, использующиеся в качестве такси.

- Категория машины. Услуга не распространяется на автопоезда и автобусы.

Присутствует и ряд других особенностей. Тип выплат может быть агрегатным или не агрегатным. Если выбран первый вариант, возмещение предоставляется по каждому страховому случаю вне зависимости от срока действия договора. Обычно подобный принцип используется по умолчанию.

Когда применяется агрегатная выплата, сумма компенсации зависит от количества страховых случаев и размера возмещения. Это значит, что максимальная величина суммы уменьшается при каждом новом ДТП. Допустим, транспортное средство было застраховано на 1 млн руб. При первом страховом случае выплата по ДСАГО составила 900000 руб. Это значит, что в следующий раз компенсация составит лишь 100000 руб.. В третий раз страховая компания денег вообще не предоставит за исключением выплаты по классическому ОСАГО.

Если произошло ДТП, изначально производятся выплаты по базовому полису. Если лимит превышен, применяется ДСАГО. Агрегатный тип выплат не особенно удобен. Поэтому нужно максимально внимательно читать договор.

Общая информация

Расшифровывается аббревиатура ОСАГО как обязательное страхование автогражданской ответственности.

Полис ОСАГО не застраховывает ваш автомобиль, он страхует вашу ответственность перед потерпевшей стороной.

Означает это то, что в случае дорожно-транспортного происшествия, в котором вы стали виновником, потерпевшей стороне ущерб здоровью или имуществу возмещать будет ваша страховая компания.

При обратной ситуации, когда вы являетесь потерпевшей стороной, нанесенным вам ущерб покрывается страховой компанией виновного в ДТП.

Однако стоит помнить, что выплаты по ОСАГО регламентированы, и если стоимость нанесенного ущерба превышает лимит выплат по ОСАГО, то остаток долга виновник ДТП выплачивает из собственного кошелька.

Полис ОСАГО является обязательным документом, который необходимо иметь при себе каждому автовладельцу. При отсутствии обязательного страхования собственнику транспортного средства может грозить штраф. Для положительного прохождения техосмотра и постановки автомобиля на учет в ГИБДД без полиса ОСАГО также не обойтись.

Стоимость полиса ОСАГО может существенно различаться. На его цену влияют такие факторы, как возможность ДТП (город с интенсивным движением или малый стаж водителя увеличивают эту вероятность) и стоимость автомобиля.